平成29年4月~平成30年3月31日に開始される事業年度における所得拡大促進税制

所得拡大促進税制とは、青色申告書を提出している法人(又は個人事業主)が下記①②③の全て要件を満たした場合に、雇用者給与等支給増加額の10%を法人税額(又は所得税額)から控除(税額の10%が上限。(中小企業者等は20%))できる制度です。

要件①

雇用者給与等支給額※1が基準事業年度(平成24年度)に比べて一定割合※2以上増加。

※1 当事業年度において損金算入した全従業員への給与総額(役員及びその特殊関係者は除く)

※2 大企業の場合は5%、中小企業者等の場合は3%以上の増加

要件②

雇用者給与等支給額が前事業年度の金額以上であること。

要件③

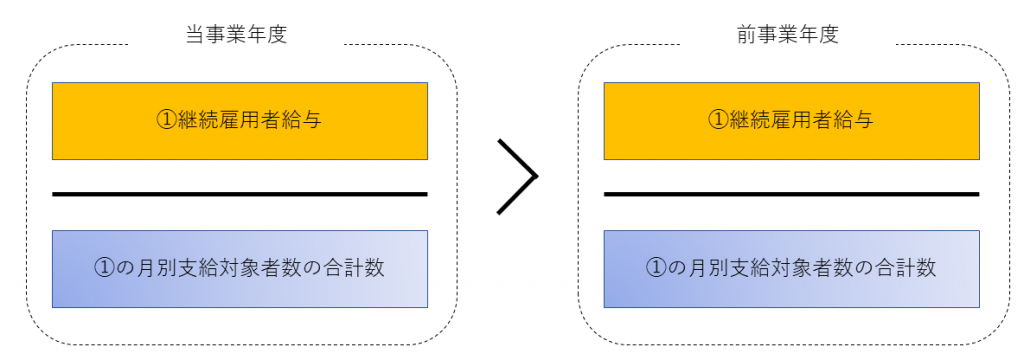

当事業年度の継続雇用者※3一人あたりの平均給与※4が前事業年度の平均給与を上回っていること。

※3 当事業年度と前事業年度の2期間の両方で給与が損金計上される一般被保険者

※4 以下の通り算定。

所得拡大促進税制適用にあたってのPoint

・青色申告の法人又は個人事業主が対象

・中小企業者と大企業で要件が異なる(大企業の要件の方が厳しい)

・設立初年度の法人(又は個人事業主)で雇用者給与等支給額の計上がある場合は必ず所得拡大促進税制の適用対象となる